Налоги и пособия в Голландии

04 October 2024

Недавно релоцировались в Нидерланды или только размышляете об этом? Тогда вы, скорее всего, уже наслушались страшных историй о местных налогах. Однако, с большими налогами появляются и немаленькие субсидии и пособия. Но как уменьшить налоговое бремя? И какие пособия, субсидии и прочие плюшки полагаются налогоплательщикам в Голландии? Держитесь крепче, в этом гайде вас ждет настоящее финансовое волшебство!

Содержание

Тема налогообложения абсолютно бесконечна, но у меня (и, надеюсь, у вас) не стоит задачи покрыть её полностью. Вместо лавины голландских терминов, бесконечных нюансов, исключений и прочего mierenneuken'а, я кратко расскажу лишь про то, с чем столкнётся (почти) каждый экспат. Без лишнего "бла-бла", вот оглавление:

- Почему важно хоть чуть-чуть разбираться в налогах?

- Что нужно знать & Базовая информация

- Главные налоги и налоговые льготы экспата

- Пособия и другие "плюшки"

- Подача налоговой декларации: Как и зачем?

- 30% Ruling: Что такое и как не ступить

- Налоги для фрилансеров (ZZP) и компаний (B.V.)

- Заключение & Полезные ссылки

... и да, эти ссылки кликабельны!

Зачем мне в этом всём разбираться?

Всё просто: чем больше знаешь, тем меньше отдаёшь налоговой. Ну, или больше от неё получаешь - зависит от вашей индивидуальной ситуации. Мне не удалось найти полный и компактный список всех "плюшек", которыми может наслаждаться каждый налогоплательщик в Голландии, поэтому я решил написать его сам. Надеюсь, он сэкономит вам несколько часов мучительного рисёрча!

Есть комментарии/пожелания/фидбек? Буду рад их услышать в Telegram-комментах внизу страницы! Информации много, поэтому Ctrl+F вам в помощь. Очевидно, я не юрист, а information below should not be considered legal, financial or tax advice. И я не знаю многих терминов по-русски, поэтому ожидайте странный микс из английского, голландского и русского.

Что мне нужно знать?

Вкратце, вам нужно иметь представление о следующем:

- Как, когда и зачем подавать налоговую декларацию в Нидерландах?

- Какие ваши расходы можно возместить из уплаченных налогов?

- Как высчитать net (чистую) зарплату?

Ответы на все эти вопросы вы найдёте дальше по тексту. Но для начала, "по верхам" для базового понимания.

Если у вас есть "demonstrable ties to the Netherlands" (например, вы тут живёте или работаете - неважно, экспат-иностранец ли вы или уже получили гражданство Нидерландов), вы становитесь налоговым резидентом и у вас есть обязательство платить налоги и подавать декларации.

В Нидерландах физические лица платят налоги на свои доходы, "богатство" и активы. Доходы разделяются на три "бокса" (коробки?) следующим образом:

- Box 1: Налогооблагаемый доход от прибыли, трудоустройства и владения жильём. Сюда так же включаются социальные пособия и пенсии.

- Box 2: Доходы от "substantial interest".

- Box 3: Доходы от сбережений и инвестиционных активностей.

Если вы наёмный работник, часть вашей зарплаты удерживается работодателем в пользу налоговой (Belastingdienst). Это примерный расчёт, основанный только на вашей зарплате, который может поменяться по результатам года - для получения финального расчёта подаётся налоговая декларация (belastingaangifte), в которой учитываются все ваши источники доходов и активы, которыми вы обладаете.

А если вы фрилансер/самозанятый, на вас есть обязательство самостоятельно выставлять своим клиентам НДС (BTW) и подавать ежеквартальные декларации, выплачивая собранный за последние 3 месяца НДС налоговой.

Обитель зла - офис Belastingdienst в Амстердаме (Kingsfordweg 1).

Основные Налоги (Belastingen)

Ниже мы разберёмся с основными налогами, с которыми вы столкнётесь в Голландии.

Налог на заработную плату (Loonheffing)

Loonheffing — термин для налогов и других отчислений, которые удерживаются из заработной платы сотрудника его работодателем, что избавляет человека от необходимости платить их позже, при подаче годовой декларации. Налог на заработную плату состоит из двух частей: налога на вашу зарплату (собственно налога на заработную плату или на прибыль) и взносов национального страхования на пенсии, пособия по безработице и другие social benefits.

Подоходный налог (Inkomstenbelasting)

Если вы являетесь наёмным работником, ваш работодатель будет сам удерживать подоходный налог с вашей зарплаты и выплачивать вам остаточную сумму. Inkomstenbelasting это налог на заработную плату (который является частью loonheffing, или "payroll tax").

Суммарный доход в Box 1 (зарплаты + пособия + доход от владения жильём) облагается налогом в зависимости от вашего общего дохода после расчёта всех полагающихся налоговых льгот:

- 36,93% на доходы до €73'031

- 49,50% на всё выше порога в €73'031

Пример расчёта чистой зарплаты после всех налогов вы найдёте ниже.

Wealth tax (Box 3 taxation)

Если у вас много средств, это облагается налогом в box 3. Вот его размеры:

- Bank deposits, savings & cash: 0.36%

- Инвестиции и other assets: 6.17%

- Долги: 2.57%

Размер tax-free allowance - столько assets можно иметь без налогового бремени в 2023:

- €57'000 для подающих декларацию в одиночку

- €114'000 для совместных деклараций с партнёрами

Налог на недвижимость (Onroerendezaakbelasting)

Если у вас во владении есть недвижимость, вы ежегодно платите налог, рассчитывающийся на основе её WOZ-waarde (кадастровой стоимости). В каждом муниципалитете эти ставки немного отличаются, для Амстердама в 2023 они составляют:

- Собственное жильё: 0,0431% от WOZ

- Жильё под сдачу: 0,1370%

То есть если вы живёте в своей квартире, а её кадастровая стоимость €400,000, то величина вашего налога составит €400'000 x 0,0431% = €172,4.

Условная стоимость аренды (eigenwoningforfait)

Если вы приобрели недвижимость в Голландии, которая является вашим основным местом жительства, вы также попадаете под т.н. eigenwoningforfait. Eigenwoningforfait - сумма, на которую увеличивается ваш годовой доход в вашей налоговой декларации. Эту сумму Belastingdienst сам расчитает для вас. В 2023, её размер в зависимости от WOZ-waarde вашего жилья составляет:

- €12'500 > WOZ > €25'000: 0,10%

- €25'000 > WOZ > €50'000: 0,20%

- €50'000 > WOZ > €75'000: 0,25%

- €75'000 > WOZ > €1'200'000: 0,35%

- WOZ > €1'200'000: Eigenwoningforfait = €4'200 + 2,35% стоимости свыше €1,2M

Например, ваша квартира с кадастровой стоимостью в €400'000 увеличит ваш налогооблагаемый годовой доход на €1'400.

Другие налоги

Kansspelbelasting

Все доходы от азартных игр выше €449 облагаются налогом в 29,50%.

Overdrachtsbelasting

Transfer tax - налог на куплю-продажу для тех, кто покупает недвижимость в Голландии. Составляет 2% общей стоимости по договору. Да, платить €10к при покупке квартиры за €500к очень больно.

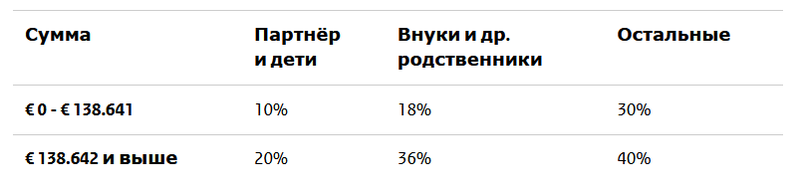

Schenkbelasting

Также налогом облагается дарение. Его размер зависит от вашей степени родства. Вот расчёт:

Но есть и порог, до которого эти дары не облагаются налогами. Его размер составляет €6'035 между детьми и родителями и €2'418 для всех остальных.

Также есть единоразовая сумма между детьми и родителями - она составляет примерно 28к на покупку жилья и 60к на учёбу. Подробнее тут.

Motorrijtuigbelasting

Растаможка или покупка транспортного средства. Зависит от типа т/с, веса и того, работает ли оно на дизеле, бенизне или электричестве.

Erfbelasting

Налог на наследство. Не думаю, что многим читателям это актуально, поэтому пропущу.

Налоговые Льготы (Allowances & Subsidies)

В Нидерландах всем работникам предоставляется две налоговые льготы - обе применяются при расчёте налогового бремени, с которым вам жить.

General Tax Credit (Algemene heffingskorting)

В зависимости от вашего дохода за календарный год, часть ваших доходов может не облагаться подоходным налогом в рамках этой налоговой льготы. В 2023 году размер этой льготы для людей, не достигших пенсионного возраста составлял:

- €3,070 если ваш налогооблагаемый доход меньше €22,261 за год

- €3,070 - 6,095% x (налогооблагаемый годовой доход - €22,660) при доходе от €22,661 до €73,031

- €0 для людей с доходом более €73,031 😞

Пример: вы подаёте декларацию за 2022 год. Ваш доход в 2022 составил €60,000. Algemene heffingskorting составит:

€3,070 - 0,0695 x (€60,000 - €22,600) = €470,70

Что нужно сделать, чтобы получить эту субсидию? Абсолютно ничего делать не надо. Ваш работодатель сам расчитает и всё зачислит вам в налоговый баланс полагающуюся вам сумму.

Labour Tax Credit (Arbeidskorting)

Ещё одна субсидия, полагающаяся всем. И она так же применяется автоматически вашим работодателем в нужном объеме на основе вашего дохода за год. Вот формула для расчёта:

- €0 < Доход < €10,741: 0.08231 x Доход

- €10,741 < Доход < €23,201: €884 + 0.29861 x (Доход - €10,740)

- €23,201 < Доход < €37,691: €4,605 + 0.03085 x (Доход - €23,200)

- €37,691 < Доход < €115,295: €5,052 - 0.06510 x (Доход - €37,690)

- Доход > €115,295: ✨ Ваша льгота равна нулю. Опять. ✨

Самозанятые (ZZP'шники) получают расчёт автоматически при подаче налоговой декларации онлайн, думать и считать самому ничего не надо.

Как высчитать чистую зарплату (netto salaris)?

Если вкратце, то процесс выглядит так:

- Высчитайте свои Box 1 Inkomen (по сути, годовую зарплату)

- Добавьте Eigenwoningforfait, если вы владеете жильём

- Добавьте к ним доходы из Box 2 & Box 3

- Отнимите льготы (Algemene heffingskorting и Arbeidskorting)

- Расчитайте Loonheffing от результата

- Остаток это ваш чистый налог

Пример:

- Ваша годовая зарплата: €80,000 база + 8% (€6'400)

- У вас во владении есть квартира с WOZ стоимостью в €400,000

- Ваши сбережения составляют €25,000

Считаем:

- Box 1 inkomen = €80'000 + €6'400

- Eigenwoningforfait = €400'000 x 0,35% = €1'400

- Box 2 & Box 3 налоги равны нулю ибо total assets ниже порога

- Algemene heffingskorting = 0, т.к. доход выше €73'031

- Arbeidskorting = €5,052 - 0.06510 x (€80'000 + €1'400 + €6'400 - €37,690) = €1'789,79

- Inkomstenbelasting = €73'031 x 0,3693 + (€87'800 - €73'031 - €1'789,79) x 0,4950 = €32'491, то есть 37,0%

- Net income = €29'604, т.е. €4'199 в месяц + vakantiegeld в мае

Когда-нибудь я наконец-то сделаю свой калькулятор, ну а пока, используйте thetax.nl, хороший онлайн-тул для расчёта чистой зарплаты.

Доходы из-за рубежа

Нужно ли платить налоги на доходы, полученные в другой стране, когда ты живёшь и являешься налоговым резидентом Нидерландов?

Если вкратце, то да. Если ты налоговый резидент Нидерландов, ты обязан платить налоги на свои доходы по всему миру, т.е. как в Нидерландах, так и за границей. Однако, чтобы избежать двойного налогообложения, Нидерланды имеют соглашения с более чем 90 странами.

Что нужно декларировать?

Ты обязан указать все свои зарубежные доходы при подаче налоговой декларации в Нидерландах. Это может включать:

- Зарплату, полученную от иностранного работодателя.

- Дивиденды и проценты по иностранным инвестициям.

- Доход от сдачи в аренду недвижимости, находящейся за границей.

- Доходы от бизнеса или самозанятости, если ты работаешь в другой стране.

Для декларирования доходов из-за рубежа при подаче tax returns (или inkomstenbelastingaangifte) нужно просто вписать эту сумму в поле "Inkomsten vanuit het buitenland".

А что про Россию?

Если доходы поступают из России, у меня для вас плохие новости. До 2022 между странами действовало соглашение об избежании двойного налогообложения, но РФ в одностороннем порядке расторгнули этот договор с 1 января 2022 года.

Теперь на доходы из России, такие как зарплата, дивиденды, проценты и роялти, может действовать двойное налогообложение. Если работаешь в России более 183 дней в течение 12 месяцев, доход облагается в России. В противном случае налог платится в Нидерландах.

Некоторые доходы могут быть освобождены от налогообложения в Нидерландах в зависимости от источника и типа поступлений. Для точных расчётов и исключений лучше проконсультироваться с налоговым консультантом.

Пособия (Toeslagen)

А вот и список всяких пособий, о которых нужно знать, так как они не выдаются автоматом - их нужно запрашивать.

Zorgtoeslag

Вкратце: Если у вас низкий доход, вы (частично) получаете назад свои расходы на медицинскую страховку.

Критерия два. Первый - ваш доход. Он не может быть выше €38'520 в год (или €48'224 суммарно с партнёром). Второй - ваши тотал сбережения и другие assets - не больше €127'582 (или €161'329 на двоих).

Подаётесь на toeslagen.nl, всё онлайн и очень просто. Это пособие могут выплачивать ретроспективно. Смешно то, что порой оно превышает стоимость страховки - опять же, literally бесплатные деньги!

Huurtoeslag

Вкратце: huurtoeslag - пособие, созданное для помощи арендаторам с арендными платежами. Вот требования:

- Вы легально живете в Нидерландах

- У вас есть rental agreement и вы оплачиваете его самостоятельно

- Ваши total assets составляют не более €33'748 (или €67'496 с партнёром)

- Ваш доход не слишком высок (вот калькулятор)

- Ваша аренда не слишком высока (до €808,06 в 2023 для лиц старше 23 лет)

- Вы снимаете целое жильё (т.е. квартиру, а не комнату)

Для примера, с доходом в €30'000 в год и арендой в €700 в месяц, государство будет платить вам €118 в месяц.

Детские льготы и пособия

Детских пособий несколько:

Kinderbijslag

Предназначено для частичного покрытия расходов на воспитание детей. Выплачивается раз в квартал, SVB вышлет вам письмо как родится (или зарегистрируется в НЛ) ребёнок. Его размер:

- От 0 до 5 лет - € 261,70

- От 6 до 11 лет - € 317,77

- От 12 до 17 лет - € 373,85

Платят в самом конце квартала (или начале следующего). Посмотреть, полагается ли он вам и увидеть график выплат можно в личном кабинете Mijn SVB (логин через DigiD).

Kindgebonden budget

Предназначен для покрытия таких расходов, как детская одежда, питание и школьные расходы. Очень маленькое пособие, которое не распространяется на пары с суммарным доходом выше плюс-минус €85'000 в год.

Kinderopvangtoeslag

Покрывает часть ваших расходов на детский сад и рассчитывается на почасовой основе. Критерий: оба родителя работают. Чем выше доход вашего household, тем меньше возврат. Калькулятор тут.

Подача налоговой декларации в Belastingdienst

Зачем подавать налоговую декларацию (Aangifte inkomstenbelasting)?

В некоторых случая (например, если вы зарегистрированный предприниматель) это обязательно. В остальных - потенциально выгодно. Пример:

- Вы не работали в НЛ с января по май

- 1го июня вы вышли на работу с зп €6'000 гросс в месяц

- Ваш работодатель выдаёт вам net зп в €4'024 на основе того, что ваша зарплата за год составляет €72'000 (тотал налог 32,9%)

- На самом деле вы в этом году заработаете всего лишь 7мес x €6'000 = €42'000, а на этот годовой доход тотал налог будет 21,06%

- Вы подаёте налоговую декларацию, вам возвращают сумму, которую вы переплатили (€4'972) минус drempelbedrag (налоговая сама посчитает)

Так что, эээ, это занятие стоит очень немногого количества времени, что оно занимает.

Как подать налоговую декларацию в НЛ?

TODO: А по факту, идёте на сайт Belastingdienst и делаете всё онлайн. Налоговая уже знает о ваших доходах (если вы не ZZP), недвижимости, сама расчитает все льготы, а вам останется только добавить косты, которые вы бы хотели возместить и прокликать несколько раз "volgende".

Когда нужно подавать декларацию?

Подавать декларацию за предыдущий год можно, начиная с 1го марта. Официальный дедлайн - 1е мая (т.е. сделать это нужно в последний день апреля). При этом, если вы подаёте декларацию до 1го апреля, Belastingdienst обязуется рассмотреть её до 1го июля.

Также, если у вас есть весомые причины, всегда можно запросить extension. А вот аппрувнут его или нет - отдельный вопрос...

Что такое voorlopige aanslag?

Представьте себе ситуацию: вы купили недвижимость в Нидерландах, заплатили много денег за всякие aftrekbare kosten (например, за hypotheekadviseur'а, таксацию и нотариуса), и вообще, по вашим расчётам налоговая вернёт вам €10k за этот год. Однако, вы понимаете, что даже если вы подадите идеальную декларацию, которая не вызовет вопросов, в первый день открытия "окна" в марте, рассмотрение декларации может продлиться до июля, а значит, собственно возврат на своём счету вы удидите только в середине июля!

К счастью, есть лайфхак. Вы можете подать voorlopige aanslag - т.н. "предварительную декларацию". Вы подаёте её когда примерно знаете о всех затратах и доходах за этот год (сделать это можно до конца декабря), и налоговая делает расчёт (и, если математика работает в вашу сторону, выплачивает вам возврат) в течении 8 недель с момента подачи. Таким образом, вы можете увидеть свой возврат на счету уже в этом году, выиграв полгода ожидания. Подача не освобождает вас от необходимости отправить свой финальный расчёт с теми же дедлайнами, как обычно. По итогам финального расчёта устанавливается сальдо между предварительным и финальным расчётом - и тут уж вы увидете, кто кому должен ещё раз.

Pro Tip: Если вы ZZP'шник и подаёте свои декларации, на основании которых вам придётся уплатить приличные суммы (налоги на доход + НДС), в апреле следующего года, то с вас потребуют сумму с процентом (ставка ECB). Однако, если вы подаёте voorlopige aanslag в декабре года, платить придётся немного раньше, но без дополнительных процентов.

Middeling - Усредняем доходы, уменьшаем налоги

Как вы знаете, налоговую декларацию обычно подают за один календарный год. Но мало кто знает, что в Голландии у вас так же есть опция запросить расчёт ваших подоходных налогов в среднем за три года.

В чём смысл? В основном это отличный вариант для людей, у которых сильно варьировался доход по годам. Допустим такой экстремальный пример - ваши доходы (гросс):

- 2019: €40,000 gross - €14,943 tax = €25,057 net

- 2020: €45,000 gross - €16,807 tax = €28,193 net

- 2021: €150,000 gross - €65,755 tax = €84,244 net

Total tax: €97,506. Net: €137,494.

После middeling ваш доход в каждом году будет (40k + 45k + 150k)/3 = €78,333.

- 2019: €78,333 gross - €30,890 tax = €47,443 net

- 2020: €78,333 gross - €30,450 tax = €47,833 net

- 2021: €78,333 gross - €30,279 tax = €48,054 net

Total tax: €91,619. Net: €143,381.

Сравниваем - поздравляю, вы переплатили €5,885. Отнимаем drempelbedrag (пороговое значение) в €545 и получаем от налоговой €5,340. Литералли бесплатные деньги! Уловки:

- Программа закончилась 01.01.2023, так что по какой-то belastingdienst логике последний год, к которому можно применять middeling это 2024

- У вас должен быть получен definitief aanslag (финальная заапрувленная декларация) по всем трём годам

- Один год можно average'ить лишь однажды. То есть запросить усреднение за 2019-2020-2021, а потом ещё и за 2021-2022-2023 нельзя. Считайте!

- У вас есть 36 месяцев с момента получения definitief aanslag последнего года из трёх для использования этой тройки в калькуляции

Как расчитать и запросить middeling?

- Идёте сюда: Inkomen @ MijnOverheid

- Записывате циферки за все доступные года

- Прикидываете свою тотал гросс зп за текущий год

- Потом сюда: BelastingHelden - Middeling Berekening

- Заполняете циферки по годам и жмёте "Berekenen"

- Смотрите, полагаются ли вам €€€ и какая комбинация лет лучше

- Распечатываете и заполняете вот эту форму длиной в 1 страницу

- Отправляете её в ближайший Belastingdienst - найдите адрес тут

Готово! В течении 8 недель вам придёт ответ. Если эта инфа помогла вам получить сочный возврат, можете угостить меня пивом.

Налоги для самозанятых (ZZP & Eenmanszaak)

TODO: Эту часть я ещё не дописал, ууупс.

Налоги:

- VAT - 0%, 9% & 21% (добавить в "основные налоги")

- Corporate tax

- Advertising tax

- Vennootschapsbelasting

Плюшки:

+ KOR - освобождение

Льготы:

- startersaftrek

- onderenemeraftrek

Письмо смерти от Belastingdienst, знакомое многим неаккуратным предпринимателям.

30% Ruling для экспатов

Рулинг - налоговая льгота для экспатов, якобы призванная возместить иностранцам "moving costs". На него надо подаваться самим и есть ряд критериев:

- Виза kennismigrant

- Доход выше €41'954 в год

- До выхода на работу в НЛ вы как минимум 2 года жили далее 150км от границы НЛ

Про рулинг написано миллион всего онлайн, так что советую просто загуглить - мне не полагается, так что в этом деле я не эксперт. Просто знайте, что это куча лишних денег и что вам нужно очень пристально пинать своего работодателя, чтобы они не зафачили вам эту возможность навсегда.

Двойное налогообложение & Доход из-за рубежа

TODO: Это я тоже ещё не дописал. Но скоро займусь, чесслово!

Кстати, раз уж пошёл разговор, для нерезидентов всегда есть tax free! Вот условия его получения:

- Вы постоянно проживаете за пределами Е

- Покупаете на сумму минимум €50 евро per магазин per день

- Вы забираете вещи домой себе неиспользованными в течение 90 дней

FAQ: Налоги в Голландии

Краткие ответы на самые частозадаваемые вопросы про налогообложение в Нидерландах. У вас остались вопросы? Жду ваши комменты через Telegram внизу страницы!

Нужен ли мне налоговый консультант?

Если у вас очень простая ситуация (работа по найму, нет ипотеки и т.д.) - стоит посидеть и прокликать "Volgende" самому. А если ситуация посложнее, а вы не хотите, не умеете или боитесь - потратьте сотню-другую евро и живите со спокойством. В большинстве случаев, вы также сможете (многократно) отбить эти деньги.

Как работает налоговое партнёрство?

Вы становитесь налоговыми партнёрами в случае если (одного из трёх достаточно)

- Вы официально в браке

- У вас есть совместные дети

- Или вы совладельцы недвижимости и у вас общая ипотека

Больше полезного и интересного

Эти посты популярны среди читателей. Хотите ещё? Вернуться к каталогу постов.